MILÃO – A Pirelli encerrou o primeiro semestre de 2023 com faturamento de 3,44 bilhões de euros, alta de 7,5% na comparação com igual período do ano passado.

Segundo resultados divulgados nesta quinta-feira (27), o lucro líquido cresceu 4,1%, chegando a 242,6 milhões de euros. O Ebitda ajustado foi de 739,1 milhões de euros, aumento de 6,3%.

Para 2023 inteiro, a Pirelli estima faturamento entre 6,5 bilhões e 6,7 bilhões de euros.

Considerando apenas o segundo trimestre, a empresa italiana faturou 1,74 bilhão (+3,7%), com lucro líquido de 127,6 milhões, 4,4 milhões a mais que no mesmo período de 2022. (ANSA).

Juros chegam ao maior patamar em 22 anos nos EUA

EUA - O Federal Reserve (Fed, o banco central americano) voltou a aumentar nesta quarta-feira, 26, a taxa de referência para os juros no país (a Fed Fund Rate), que está agora em seu maior patamar em 22 anos. A taxa foi reajustada em 0,25 ponto porcentual, e passou a variar entre 5,25% e 5,5% ao ano.

O aumento já era esperado pelo mercado, e muito analistas previam, até antes da reunião, que este pudesse ser a última alta do atual ciclo de aperto monetário nos Estados Unidos – que começou em março de 2022, quando os juros estavam em 0,25%. Desde então, foram 11 altas da taxa referencial.

No comunicado divulgado pelo colegiado, porém, o Fed afirma que a atividade econômica vem crescendo em um ritmo “moderado”. O termo chamou a atenção de analistas, já que na reunião de junho (que terminou sem aumento de juros) a palavra empregada foi “ritmo modesto”. O Fed ressaltou ainda que a alta de preços e a expansão de vagas de trabalho seguem em patamar elevado. Em junho do ano passado, a inflação ao consumidor no país chegou a 9,1% no acumulado de 12 meses. Hoje, está em 2,6%, ante uma meta contínua de 2%.

Powell

Em entrevista coletiva, o presidente do Fed, Jerome Powell, disse que a instituição está preparada para apertar mais a política monetária caso seja necessário. Ele se recusou, porém, a falar de forma mais explícita sobre os próximos passos dos juros no país, sob a justificativa de que existe um nível elevado de incertezas.

Segundo ele, ainda há “um caminho pela frente” no processo de desinflação, apesar de progressos recentes. Powell acrescentou que a decisão de adotar um ritmo “mais gradual” de aperto não significa que os juros serão elevados a cada duas reuniões. “Nós podemos ser mais pacientes.”

Refletindo as dúvidas que ainda existem sobre a variação dos juros, os índices de referência da Bolsa de Nova York não sustentaram a onda de recuperação ensaiada ainda no meio da tarde. Enquanto o Dow Jones fechou o dia com avanço de 0,23%, o S&P e o Nasdaq recuaram 0,02% e 0,12%, respectivamente. “Ficou bem claro o sinal de que o Fed continuará a acompanhar os dados e os efeitos do aperto monetário para entregar a meta de inflação de 2%”, disse João Piccioni, analista da Empiricus Research.

Os investidores no Brasil também mantiveram uma postura de cautela, mesmo depois de a agência de risco Fitch elevar o rating do País. A B3 fechou em alta de 0,45%, aos 122,5 mil pontos – maior patamar desde 9 de agosto de 2021. Já o dólar registrou nova queda em relação ao real. A moeda americana recuou 0,46%, vendida a R$ 4,72. É o menor patamar desde 20 de abril de 2022. Segundo operadores, parte do movimento refletiu a melhora do rating do País, que pode abrir caminho para o ingresso de novos investimentos estrangeiros.

As informações são do jornal O Estado de S. Paulo.

Bolsa Família poderá ser pago com real digital

BRASÍLIA/DF - Benefícios sociais e trabalhistas poderão ser pagos no futuro por meio do real digital, disse na quarta-feira (26) a presidenta da Caixa Econômica Federal, Maria Rita Serrano. O real digital é a criptomoeda oficial desenvolvida por empresas autorizadas pelo Banco Central (BC). O banco lançou um consórcio para elaborar produtos e soluções que poderão ser usadas no sistema digital.

“Dá para pensar em pagar benefícios sociais e trabalhistas com moeda tokenizada [moeda convertida em ativos digitais] no futuro”, afirmou Serrano. Segundo ela, o banco pretende aproveitar o real digital para mesclar digitalização financeira e inclusão social. “A Caixa está em 99% dos municípios brasileiros e tem 155 milhões de clientes. É um grande celeiro para testar soluções”, acrescentou a presidenta.

Nesta quarta, a Caixa lançou um consórcio com a bandeira de cartões de crédito Elo e a Microsoft para o projeto-piloto do real digital. “Embora a Caixa pudesse desenvolver o projeto sozinha, isso levaria mais tempo”, disse o vice-presidente de Finanças do banco, Marcos Brasiliano Rosa. Segundo ele, a Elo permitirá o desenvolvimento de opções de criptoativos com pagamento em parcelas, como ocorre com a fatura do cartão de crédito, e a Microsoft entrará com a experiência tecnológica, ajudando a acelerar a implementação da criptomoeda oficial.

A tokenização pode ser definida como a representação digital de um bem ou de um produto financeiro, que facilita as negociações em ambientes virtuais. Por meio de uma série de códigos com requisitos, regras e processos de identificação, os ativos (ou frações deles) podem ser comprados e vendidos em ambientes virtuais. Em testes desde março, o real digital deve estar disponível para a população só no fim de 2024.

Financiamentos imobiliários

Segundo o vice-presidente de Serviços Financeiros da Microsoft Brasil, Júlio Gomes, um dos produtos a serem desenvolvidos pelo consórcio será a compra de imóveis pelo real digital. O processo funcionaria como um Pix para a aquisição e o pagamento de prestações da casa própria. “A principal contribuição desse processo seria aumentar a velocidade e reduzir o custo dos financiamentos habitacionais”, declarou.

Para Maria Rita Serrano, a Caixa entra em vantagem nesse processo porque lidera a concessão de crédito imobiliário no país e poderá influenciar todo o mercado ao adotar o real digital nas transações. “O financiamento habitacional demora, em média, 25 dias até chegar o registro em cartório. Tem condições de agilizar e melhorar o atendimento”, comentou a presidenta da Caixa.

O representante da Microsoft acrescentou que o consórcio ainda constrói os sistemas a serem acoplados à plataforma de testes criada pelo Banco Central. Somente então, os produtos e as soluções tecnológicas serão desenvolvidas, inclusive fora das diretrizes mínimas estabelecidas perla autoridade monetária.

“A partir daí [da conclusão dos sistemas], os times [do consórcio] também trabalham nos produtos a serem criados em cima dessa rede. Há soluções mais tradicionais, como tokenizar alguns ativos para reduzir fricções e custos no sistema financeiro, mas haverá soluções fora da caixa”, declarou Gomes.

Testes

Os testes dos sistemas desenvolvidos pelos consórcios autorizados pelo BC começam em setembro. Nessa fase, a autoridade monetária avaliará a segurança da plataforma escolhida pelo BC nas operações simuladas entre o real digital e os depósitos tokenizados das instituições financeiras.

Os ativos a serem usados no projeto piloto serão os seguintes: depósitos de contas de reservas bancárias, de contas de liquidação e da conta única do Tesouro Nacional; depósitos bancários à vista; contas de pagamento de instituições de pagamento; e títulos públicos federais. Os testes serão feitos em etapas, com as transações simuladas com títulos do Tesouro Nacional sendo feitas apenas em fevereiro do próximo ano.

Por Wellton Máximo - Repórter da Agência Brasil

SÃO CARLOS/SP - Com o objetivo da prevenção do superendividamento e auxílio aos consumidores na negociação de suas dívidas, de forma mais acessível, o Procon São Carlos estará realizando até o dia 11 de agosto uma campanha de negociação de dívidas. O “Mutirão Renegocia” é uma iniciativa que acontece simultaneamente em todo o Brasil coordenada pela Secretaria Nacional do Consumidor (Senacon), do Ministério de Justiça e Segurança Pública.

A Campanha tem como foco principal os superendividados, ou seja, pessoas que possuem um nível de endividamento que ultrapassa sua capacidade de pagamento, mas qualquer consumidor que tenha dívidas em atraso pode participar do mutirão. Não há limites nos valores das dívidas, nem de renda.

Além de atender as pessoas endividadas para negociar dívidas e garantir o mínimo existencial, na sede do Procon São Carlos haverá também uma programação especial para atender os consumidores endividados: O Feirão de Negociação.

O Feirão será realizado pelo Procon São Carlos com montagem de tendas para atendimento aos consumidores na Praça do Mercado Municipal nos dias 31 de julho e 1º de agosto, das 9h às 12h e das 13h às 16h.

Na quarta-feira (02/08), o atendimento para renegociação vai acontecer na sede do Procon, das 10h às 15h30, sem necessidade de agendamento prévio. Já nos dias 3 e 4 de agosto, das 9h às 12h e das 13h às 16h, o mutirão de atendimento aos consumidores será realizado na Praça da Igreja de Santo Antônio, na Vila Prado. Nos demais dias até o encerramento da campanha, dia 11 de agosto, o atendimento permanece na sede do Procon São Carlos.

Para participar do mutirão é obrigatório levar documento pessoal e os contratos das dívidas. Caso não tenha, o consumidor pode apresentar qualquer documento que comprove o débito, como faturas, comprovantes de pagamento, além do documento pessoal e comprovante de endereço.

De acordo com o Procon São Carlos, a iniciativa também é resultado de atualizações no Código de Defesa do Consumidor (CDC) trazidas pela Lei 14.181 de 2021 que tem como novo entendimento o fato de que o consumidor superendividado é aquele que, com sua renda, não consegue arcar com as necessidades básicas.

Para fazer a inscrição pela internet, o cidadão pode utilizar a plataforma consumidor.gov.br, canal online que permite a interlocução fácil e direta entre consumidores e fornecedores, além de acessar também o site do Procon estadual www.procon.sp.gov.br/renegocia/ ou ir até o Procon São Carlos.

Poderão ser negociadas quaisquer dívidas de consumo, como cartão de crédito, cheque especial, empréstimos, empresas de telefonia, água, energia elétrica, contas de água, de luz, comércio, com exceção de dívidas com governos, contratos de crédito com garantia real (financiamento de veículos, imóvel e empréstimo consignado) financiamentos imobiliários e de crédito rural, e pensões alimentícias.

Victor Rezende Paranhos, chefe de seção de Educação para o Consumo do Procon São Carlos, explicou que é importante que o consumidor informe, no momento do registro, quais são suas condições de pagamento para que o Procon consiga estabelecer uma parcela que caiba no bolso no bolso dessa pessoa, para que ela avalie, quando receber as propostas, normalmente em 15 dias, e se poderá arcar com o parcelamento oferecido.

“A Campanha fará a análise de dois momentos, vamos receber o consumidor e tomar ciência da sua dívida, enviaremos uma notificação ao credor pedindo uma proposta de negociação das dívidas e condições mais favoráveis a que costuma oferecer aos clientes. Chegando a reposta sobre as dívidas e valores originais e atualizados, verificaremos a possibilidade de um acordo amigável, além de analisar se cabe a questão do superendividamento, que neste caso passaria a ser tratado pela Defensoria Pública”, destacou Paranhos.

Ao participar do mutirão, os consumidores terão a oportunidade de renegociar suas dívidas de forma mais favorável, com condições especiais de pagamento e possíveis descontos. Além disso, no caso de superendividamento, terão acesso a informações e tratamento adequado para cada caso.

O mínimo existencial é o valor de renda que fica preservado em casos de superendividamento, como determina o Decreto 11.567/2023.

O Procon São Carlos está localizado na rua Rui Barbosa, 1.190, no centro. O horário de funcionamento presencial no Procon é das 8h às 15h30 e o atendimento por telefone das 9h às 15h30. Outras informações podem ser obtidas através do telefone (16) 3419-4510.

BRASÍLIA/DF - O Conselho Curador do Fundo de Garantia do Tempo de Serviço (FGTS) aprovou, na terça-feira (25), a distribuição de R$ 12,848 bilhões entre os trabalhadores que têm contas vinculadas ao fundo.

O valor total é o resultado líquido positivo obtido pelo FGTS em 2022, ou seja, a diferença entre as receitas (rendas/rendimentos com operações de crédito, com títulos públicos federais e demais títulos e valores mobiliários, entre outras) e as despesas (remuneração das contas vinculadas, de TR + 3% ao ano, taxa de administração e outras).

Segundo o balanço apresentado ontem (25), durante a reunião do Conselho Curador, no ano passado, as receitas do Fundo somaram R$ 49,7 bi. Já as despesas foram de pouco mais de R$ 36,9 bi.

>> Saiba como calcular a distribuição do lucro do FGTS

Os conselheiros aprovaram a distribuição de 99% dos R$ 12,848 bi, ou seja, de cerca de R$ 12,712 bi. De acordo com a Lei nº 13.466, de 2017, têm direito a parte desta quantia os trabalhadores que tinham saldo em contas vinculadas do fundo em 31 de dezembro de 2022. A partilha será proporcional ao saldo de cada conta vinculada e deverá ser operacionalizada pela Caixa até 31 de agosto deste ano.

A distribuição de resultado do FGTS tem o objetivo de elevar a rentabilidade das contas vinculadas do trabalhador. O valor referente à distribuição dos resultados passa a compor o saldo da conta vinculada e só pode ser sacado nas situações previstas em lei, como nos casos de rescisão sem justa causa, saque-aniversário, aposentadoria, aquisição da casa própria e outros.

Por Alex Rodrigues - Repórter da Agência Brasil

TÓQUIO - A inflação no Japão provavelmente diminuirá para cerca de 1,5% no próximo ano quando forem eliminados os efeitos de fatores pontuais, disse um porta-voz do governo na segunda-feira, pedindo ao banco central que trabalhe para atingir sua meta de inflação de 2%.

As observações ocorreram em meio a especulações no mercado de que a inflação crescente e o aumento robusto dos salários levarão o Banco do Japão a ajustar sua política de controle da curva de rendimentos em uma reunião de política monetária que termina na sexta-feira.

"Os meios específicos de política monetária recaem sobre a jurisdição do Banco do Japão. Mas esperamos que ele tome as medidas apropriadas e necessárias em estreita coordenação com o governo, com base em um entendimento acordado em nossa declaração conjunta", disse o porta-voz do governo Yoshihiko Isozaki em coletiva de imprensa.

Sob o acordo conjunto com o governo assinado em 2013 e reconfirmado pela atual administração, o Banco do Japão se compromete a atingir 2% de inflação o mais cedo possível.

Em uma revisão de suas previsões de meio do ano, o governo disse na semana passada que espera que a inflação geral ao consumidor atinja 2,6% no ano fiscal iniciado em abril e 1,9% em 2024.

"As previsões levam em conta o efeito base dos subsídios do governo aos serviços públicos. Excluindo o efeito, esperamos que a inflação se mova em torno de 1,5% no ano fiscal de 2024", disse Isozaki, sugerindo que a tendência da inflação ficará aquém da meta do banco central no próximo ano.

"Gostaríamos de continuar fazendo o possível para alcançar um ciclo positivo de salários e inflação, bem como crescimento e distribuição, com vistas a acabar com a deflação", disse ele.

Os comentários de Isozaki vieram em resposta a uma pergunta sobre se o governo vê condições para que o Banco do Japão elimine gradualmente seu forte estímulo.

Os comentários diferem em tom daqueles feitos na segunda-feira pelo principal diplomata monetário Masato Kanda, que disse que a inflação recente e os aumentos salariais estavam superando as expectativas.

"Tornou-se uma visão compartilhada em casa e no exterior que são vistas mudanças no comportamento de fixação de preços e salários das empresas do Japão", disse Kanda a repórteres, acrescentando que espera que o banco central revise suas previsões de inflação esta semana.

Reportagem adicional de Kantaro Komiya / REUTERS

Turismo brasileiro fatura R$ 18,2 bilhões em maio

No período, alta foi de 7,1%; são 26 meses seguidos de variações positivas no setor, revela FecomercioSP

SÃO PAULO/SP - Com crescimento anual de 7,1%, o faturamento no turismo nacional atingiu R$ 18,2 bilhões, em maio. São 26 meses consecutivos de variações positivas no setor, de acordo com os dados do Conselho de Turismo da Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (FecomercioSP), que tem como base as informações do Instituto Brasileiro de Geografia e Estatística (IBGE).

Mais uma vez, o transporte aéreo é o mais influente no desempenho geral. No quinto mês do ano, o faturamento do segmento foi de R$ 5,88 bilhões, o que representa um patamar 12% maior quando comparado ao mesmo período de 2022. De acordo com a FecomercioSP, foi a primeira vez que o número de passageiros transportados por aviões superou o nível pré-pandemia (2019), tendo como base comparativa o quinto mês do ano. Foram 7,29 milhões de passageiros, o mais alto desde 2015, segundo levantamento a Agência Nacional de Aviação Civil (Anac).

Além do aumento da oferta, a redução da tarifa média, que passou de quase R$ 700, há um ano, para R$ 550, em maio de 2023, impacta diretamente o cenário. Na avaliação da Entidade, a tendência é de continuidade do crescimento nos próximos meses, uma vez que há condições mais favoráveis para os investimentos das companhias, com combustível e dólar relativamente mais baratos. Por outro lado, na outra ponta (com a menor variação no mês), está o grupo de transporte terrestre, que cresceu 0,8% e faturou R$ 2,94 bilhões.

Apesar de ser o patamar mais alto desde 2014 para maio, as dificuldades aparecem diante da competitividade. Isso acontece porque, desde o início da pandemia até o ano passado, diante da limitação na oferta aérea e do encarecimento dos bilhetes de avião, o transporte rodoviário surfou em excelente onda. No período, houve muito investimento em adaptação. Contudo, com o retorno das passagens aéreas ao nível considerado normal e as famílias buscando promoções para viagens em grupo, o cenário deve afetar os negócios rodoviários.

FATURAMENTO DO TURISMO NACIONAL

MAIO DE 2023

Ocupação hoteleira cresce

Segundo o levantamento da FecomercioSP, o grupo de alojamento e alimentação segue no caminho de crescimento, com variação de 6,4%, em maio, um faturamento de R$ 5,2 bilhões. A taxa de ocupação hoteleira no Brasil passou de 54,11%, entre janeiro e abril de 2022, para 58,04%, no mesmo período deste ano. Ao mesmo tempo, a receita por apartamento disponível avançou 45,3%, aponta o levantamento do Fórum dos Operadores Hoteleiros do Brasil (Fohb).

Outros setores também passam por um momento positivo, com destaque para as locadoras e agências de turismo, que apresentaram elevação de 6% em maio, faturando R$ 2,85 bilhões. A FecomercioSP destaca que quando se trata de agências e operadoras, o aumento no faturamento é um excelente termômetro para o médio prazo, pois há uma parcela de consumidores que adquirem pacotes e viagens pensando no futuro. Claro que também há um público, sobretudo o corporativo, que contribuiu com o faturamento desses segmentos, pois realizam as viagens no curto prazo.

De acordo com a Federação, o turismo brasileiro é essencialmente doméstico e bem dividido entre lazer e negócios, ambos com bom desempenho. Consequentemente, o Produto Interno Bruto (PIB) em expansão, o corte próximo da taxa de juros, a inflação em queda e o mercado de trabalho aquecido formam uma combinação perfeita de fatores para o estímulo imediato do turismo, com mais gastos e investimentos. Por enquanto, não há um olhar relativamente negativo para o setor. A tendência é de continuidade de expansão, com variações mais modestas, mais por um efeito estatístico de base forte de comparação, e não pelo esfriamento do turismo.

Nota metodológica

O estudo é baseado nas informações da Pesquisa Anual de Serviços e dados atualizados com as variações da Pesquisa Mensal de Serviços, ambas do Instituto Brasileiro de Geografia e Estatística (IBGE). Os números são atualizados mensalmente pelo Índice de Preços ao Consumidor Amplo (IPCA), e foram escolhidas as atividades que têm relação total ou parcial com o turismo. Para as atividades que têm relação parcial, foram utilizados dados de emprego ou de entidades específicas para realizar uma aproximação da participação do turismo no total.

China: investidores se afastam de EUA e Europa e se direcionam para Ásia e América do Sul

Hong Kong - O investimento chinês está recuando do Ocidente à medida que a hostilidade ao capital chinês aumenta. Cada vez mais, as empresas da China estão gastando dinheiro em fábricas no Sudeste Asiático e projetos de mineração e energia na Ásia, Oriente Médio e América do Sul, enquanto Pequim busca consolidar alianças nesses lugares e garantir o acesso a recursos críticos.

O maior receptor de investimentos chineses até agora este ano é a Indonésia, rica em níquel, de acordo com uma estimativa preliminar de investimentos chineses compilada pelo American Enterprise Institute, um think tank conservador, e vista pelo The Wall Street Journal. O níquel é um componente chave em muitas das baterias usadas para alimentar veículos elétricos.

A mudança nos fluxos de investimento mostra como a China está respondendo às relações deterioradas com o Ocidente, liderado pelos EUA, e está fortalecendo os laços comerciais e de investimento com outras partes do mundo, de maneiras que podem criar novas linhas de falha na economia global.

A retirada do dinheiro chinês no Ocidente pode levar a uma menor criação de empregos em alguns países, ao mesmo tempo em que reduz o pool de capital ao qual os empreendedores de lugares como o Vale do Silício podem recorrer. A fraca economia da China já está privando o mundo de um de seus tradicionais motores de crescimento.

De forma mais ampla, a mudança é indicativa de um mundo em que a globalização está diminuindo e as tensões geopolíticas têm maior probabilidade de piorar. O investimento externo direto da China para o resto do mundo caiu 18% em relação ao ano anterior por uma nova medida divulgada recentemente. O nível mais recente marca uma queda de 25% em relação ao pico de 2016, à medida que as fusões e aquisições no exterior despencaram e Pequim reforçou as regras para conter a fuga de capitais.

“De modo geral, o espaço para a China canalizar investimentos para economias avançadas estrangeiras está diminuindo”, disse o economista-chefe da Ásia-Pacífico da S&P Global Ratings, Louis Kuijs. É improvável que os fluxos de investimento no exterior da China aumentem significativamente nos próximos três a cinco anos, reforçou ele.

Em vez disso, a China provavelmente realinhará os investimentos para consolidar seu domínio em setores como energia renovável e veículos elétricos. Isso provavelmente significa dobrar o investimento em mercados emergentes do Sudeste Asiático ao Oriente Médio e África, enquanto os proprietários de fábricas chinesas procuram lugares para expandir as operações e encontrar novos clientes, e Pequim se concentra em mercados ricos em recursos. A montadora chinesa BYD disse neste mês que pretende investir mais de US$ 600 milhões em diversas fábricas de automóveis no Brasil.

No Brasil

Enquanto isso, por aqui, as gigantes chinesas de setores como eletroeletrônicos, eletrodomésticos e automotivos também estão apostando no Brasil como um novo endereço para expandir seus negócios.

No setor de de eletrônicos, nomes como Gree, Midea, Hisense e TCL, preparam uma ofensiva no mercado brasileiro, avaliado como de grande potencial de consumo para itens das linhas branca e marrom. Avanço dos investimentos chineses deve gerar uma competição acirrada com fabricantes nacionais de geladeiras, lavadoras, fogões e televisores, entre outros eletrodomésticos e eletroeletrônicos, já consolidados.

Mas essa não é a primeira vez que as gigantes do mercado asiático focam seus investimentos em mercado emergentes. O atual avanço das fabricantes chinesas marca o início de um novo capítulo das empresas asiáticas no segmento de eletroeletrônicos no País. Os anos 1990 viram o crescimento das japonesas. Na década seguinte, foi a vez das sul-coreanas, que hoje lideram diversos segmentos de produtos no mercado nacional. E, a partir de 2020, são as chinesas que começaram a ganhar força no mercado doméstico.

Conforme divulgado pela companhia, a Midea Carrier está investindo R$ 600 milhões para erguer uma fábrica de refrigeradores de duas portas no sul de Minas Gerais, em Pouso Alegre. A nova planta, de 73 mil metros quadrados, começa a funcionar no final de 2024 e terá capacidade para produzir 1,3 milhão de aparelhos por ano.

Já no mercado automotivo, as empresas chinesas do setor automotivo também estão ampliando investimentos no País, de olho no segmento de veículos elétricos e híbridos, ocupando um espaço que está em compasso de espera nos planos da maioria das fabricantes tradicionais. Em menos de dois anos, três montadoras — GWM, BYD e Higer Bus —, anunciaram aportes que somam mais de R$ 20 bilhões em produção local, enquanto um quarto grupo, o XCMG, avalia iniciar operações nos próximos dois anos.

Ao contrário de anos anteriores, quando grupos da China aportavam no País apenas para montar kits semi prontos de carros de baixo custo, agora a maioria chega com planos de produção de modelos eletrificados, nacionalização de peças, instalação de centros de pesquisa e serviços.

Fonte: Dow Jones Newswires

ARGENTINA - Após um comunicado do FMI (Fundo Monetário Internacional) mais cedo no domingo (23), de que espera chegar um acordo com a Argentina, o Ministério da Economia do país deve implementar nas próximas horas um pacote de medidas tratadas com o Fundo, com uma desvalorização parcial do câmbio.

De acordo com a imprensa do país vizinho, o governo vai aumentar o valor para a compra de dólares (o "dólar ahorro" ou "dólar poupança", que os argentinos podem comprar legalmente), com unificação do chamado "dólar tarjeta" (em que as despesas em pesos são convertidas pelo banco central do país junto à operadora de cartão em câmbio próximo ao paralelo, ou "blue"), com limite de US$ 300 (R$ 1.430) mensais.

Em média, 900 mil pessoas compram US$ 150 (R$ 716) por mês. Ambos serão unificados em 30% de imposto País (sigla para Por uma Argentina Inclusiva e Solidária) mais 45% de lucro presumido.

O "dólar Qatar" (turismo) segue valendo para as compras que ultrapassam os US$ 300 mensais. As medidas começam a valer a partir desta segunda-feira (24).

O FMI exige do governo argentino uma desvalorização do dólar para evitar um calote. O ministro da Economia, Sergio Massa, e a vice-presidente, Cristina Kirchner, se recusam a subir bruscamente a taxa de câmbio oficial por medo de uma espiral da inflação.

O governo também vai aumentar o valor do dólar para exportações de cultivos de grãos, como o milho. A pasta espera somar US$ 2 bilhões (R$ 9,5 bilhões) em exportações com o dólar agro e, paralelamente, aumentar a arrecadação de impostos que havia sido impactada pela grave crise que o país enfrenta.

O "dólar agro" passa de 300 pesos argentinos para 340 pesos, para as exportações que forem liquidadas até 31 de agosto de 2023.

A Argentina também modificará as regras de imposto País pelo uso de dólares de um grupo de importações.

Vai ser generalizada uma taxa de 25% do País para praticamente todos os serviços, com alguns itens que terão particularidades. A compra de bens no exterior, por exemplo, terá um imposto País de 7,5%, o mesmo estimado para os serviços de frete. Setores como educação e saúde ficarão isentos.

Para a compra de importados, fica generalizado o pagamento de 7,5% de imposto. As importações vinculadas aos combustíveis, lubrificantes e as importações vinculadas à cesta básica não pagarão o imposto. Os bancos, para bens e serviços, atuarão como agentes arrecadadores desse tributo.

Segundo o jornal Clarín, as medidas não devem poupar a Área Aduaneira Especial da Terra do Fogo, o que deve deixar os produtos eletrônicos mais caros.

A aplicação desse pacote fiscal, segundo os jornais argentinos, deve proporcionar uma arrecadação adicional próxima a 1,3 trilhão de pesos, o equivalente a 0,8% do PIB (Produto Interno Bruto) do país.

"Para a Argentina é um tema a resolver, o melhor que temos a fazer é ter nosso próprio programa exportador, nosso regime de consolidação de reservas. A Argentina precisa ter um desenho de sua política econômica para, em longo prazo, ter um domínio de sua política de desenvolvimento e da política econômica", disse o ministro da Economia, Sergio Massa, na noite deste domingo, em entrevista ao canal argentino C5N.

Massa ressaltou que o acordo alcançado retira até o fim do ano, a discussão do FMI. O ministro disse que não haverá novas revisões com o órgão até o fim de novembro, quando o calendário eleitoral terminar e houver um presidente eleito. "Isso vai nos dar a possibilidade de que aquele vizinho que temos no bairro, que é o Fundo, que o [ex-presidente Mauricio] Macri trouxe para cá, não seja um fator na campanha."

O ministro disse que o peronismo deve fazer uma autocrítica, ao comparar os últimos anos de "vacas gordas" com o período de seca mais recente, que afetou o agronegócio. "Temos de fazer uma autocrítica, e aprender a revisar nossos próprios erros, pedir perdão. Assim como tivemos 36 meses de criação de empregos, também temos de aprender com os erros e seguir adiante."

Segundo Massa, o dólar agro vai ser um ajuste necessário, pois é preciso melhorar as exportações para aumentar as reservas. "Isso impacta em 14023 economias regionais em culturas, como arroz e tabaco. Neste caso, o complexo da soja não foi incluído, por estarmos fora do período de colheita."

Massa, é a principal aposta do peronismo para se manter na Casa Rosada após as eleições deste ano.

Com outros favoritos da oposição conservadora e da extrema-direita, a decisão significa que o próximo presidente da Argentina, a ser escolhido nas eleições de outubro, provavelmente será mais favorável ao mercado, um impulso para investidores duramente atingidos no país endividado.

"O mercado local pode ver com bons olhos que o cenário eleitoral agora tem candidatos presidenciais moderados, pró-mercado e que conhecem os investidores", disse à Reuters Javier Timerman, do Adcap Grupo Financiero, alertando que muitos ainda têm dúvidas.

A Argentina luta contra uma inflação de mais de 100% e uma moeda fraca, o peso argentino, que perdeu cerca de 25% de seu valor em relação ao dólar neste ano, apesar dos rígidos controles de capital que retardam sua queda.

Mais cedo, o FMI havia sinalizado positivamente com uma revisão dos termos de um empréstimo de US$ 44 bilhões (R$ 210 bilhões, em valores atuais) que o país sul-americano tem com a entidade.

"As equipes do Ministério da Economia e do Banco Central da Argentina e o staff do FMI concluíram os aspectos centrais do trabalho técnico da próxima revisão", disse o FMI no Twitter.

O país sul-americano deve pagar ao FMI cerca de US$ 3,4 bilhões (R$ 16,2 bilhões) entre 31 de julho e 1º de agosto, em um momento em que as reservas líquidas do BCRA (Banco Central Argentino) estão no vermelho em cerca de US$ 6,5 bilhões (R$ 31 bilhões).

por DOUGLAS GAVRAS / FOLHA de S.PAULO

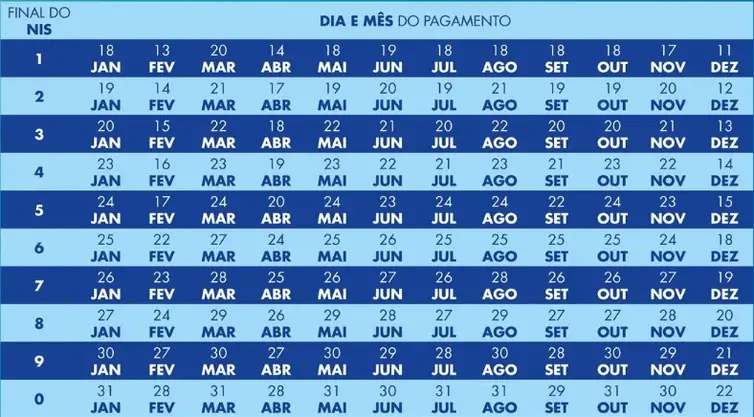

BRASÍLIA/DF - A Caixa Econômica Federal paga nesta segunda-feira (24) a parcela de julho do novo Bolsa Família aos beneficiários com Número de Inscrição Social (NIS) de final 5. É a segunda parcela com o novo adicional de R$ 50 a famílias com gestantes e filhos de sete a 18 anos.

Desde março, o Bolsa Família paga outro adicional - de R$ 150 - a famílias com crianças de até seis anos. Dessa forma, o valor total do benefício poderá chegar a R$ 900 para quem cumpre os requisitos para receber os dois adicionais.

O valor mínimo corresponde a R$ 600, mas, com o novo adicional, o valor médio do benefício sobe para R$ 684,17. Segundo o Ministério do Desenvolvimento e Assistência Social, o programa de transferência de renda do governo federal alcançará 20,9 milhões de famílias em julho, com gasto de R$ 14 bilhões.

Neste mês, passa a valer a integração dos dados do Bolsa Família com o Cadastro Nacional de Informações Sociais (CNIS). Com base no cruzamento de informações, 341 mil famílias foram canceladas do programa por terem renda acima das regras estabelecidas pelo Bolsa Família. O CNIS conta com mais de 80 bilhões de registros administrativos referentes a renda, vínculos de emprego formal e benefícios previdenciários e assistenciais pagos pelo INSS.

Em compensação, outras 300 mil famílias foram incluídas no programa em julho. A inclusão foi possível por causa da política de busca ativa, baseada na reestruturação do Sistema Único de Assistência Social (Suas) e que se concentra nas pessoas mais vulneráveis que têm direito ao complemento de renda, mas não recebem o benefício. Desde março, mais de 1,3 milhão de famílias passaram a fazer parte do Bolsa Família.

Regra de proteção

Quase 2,2 milhões de famílias estão na regra de proteção em julho. Em vigor desde o mês passado, essa norma permite que famílias cujos membros consigam emprego e melhorem a renda recebam 50% do benefício a que teriam direito por até dois anos, desde que cada integrante receba o equivalente a até meio salário mínimo.

Para essas famílias, o benefício médio ficou em R$ 378,91. Segundo o Ministério do Desenvolvimento Social, do total de famílias na regra de proteção, 1,46 milhão de famílias foram incluídas neste mês por causa da integração de dados do Bolsa Família com o CNIS.

Reestruturação

Desde o início do ano, o programa social voltou a chamar-se Bolsa Família. O valor mínimo de R$ 600 foi garantido após a aprovação da Emenda Constitucional da Transição, que permitiu o gasto de até R$ 145 bilhões fora do teto de gastos neste ano, dos quais R$ 70 bilhões estão destinados a custear o benefício.

O pagamento do adicional de R$ 150 começou em março, após o governo fazer um pente-fino no Cadastro Único para Programas Sociais do Governo Federal (CadÚnico) visando eliminar fraudes. Segundo o balanço mais recente, divulgado em abril, cerca de três milhões de indivíduos com inconsistências no cadastro tiveram o benefício cortado.

No modelo tradicional do Bolsa Família, o pagamento ocorre nos últimos dez dias úteis de cada mês. O beneficiário poderá consultar informações sobre as datas de pagamento, o valor do benefício e a composição das parcelas no aplicativo Caixa Tem, usado para acompanhar as contas poupança digitais do banco.

Calendário do Bolsa Família - Ministério do Desenvolvimento e Assistência Social, Família e Combate à Fome

Auxílio Gás

Neste mês, não haverá o pagamento do Auxílio Gás, que beneficia famílias cadastradas no CadÚnico. Como o benefício só é pago a cada dois meses, o pagamento voltará em agosto.

Só pode receber o Auxílio Gás quem está incluído no CadÚnico e tenha pelo menos um membro da família que receba o Benefício de Prestação Continuada (BPC). A lei que criou o programa definiu que a mulher responsável pela família terá preferência, assim como mulheres vítimas de violência doméstica.