SÃO PAULO/SP - No quarto dia com distribuição de energia elétrica parcialmente interrompida na cidade de São Paulo, os prejuízos do Comércio e dos Serviços seguem se acumulando. Novos cálculos da Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (FecomercioSP) mostram que, de sexta-feira (11) até o fim dessa terça (15), as perdas de faturamento bruto já somaram pelo menos R$ 1,82 bilhão.

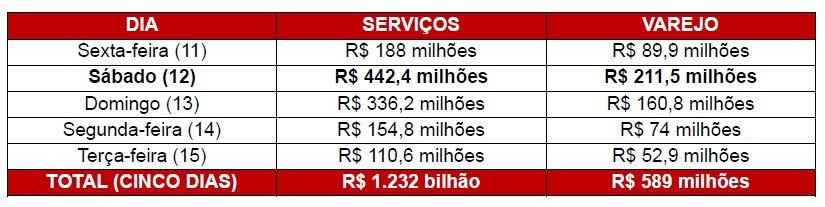

O setor mais prejudicado é o de Serviços com uma perda de receitas estimada em R$ 1,23 bilhão [tabela]. Em média, são R$ 246 milhões perdidos a cada dia sem luz. Os prejuízos mais significativos foram contabilizados no Dia das Crianças (12), uma das datas mais relevantes do calendário sazonal do País e que se sucedeu ao temporal que afetou a rede elétrica na cidade. Na ocasião, as empresas de Serviços deixaram de faturar cerca de R$ 442,3 milhões. Foi também o dia com a maior quantidade de imóveis no escuro na cidade.

Já o Comércio paulistano, por sua vez, acumula perdas de R$ 589 milhões desde então. Da mesma forma, o Dia das Crianças foi o pior dia: R$ 211 milhões em vendas que não aconteceram por causa da falta de energia elétrica.

Prejuízos causados pelo apagão em São Paulo, em faturamento bruto (diárias)

Fonte: FecomercioSP

Na análise da FecomercioSP, os impactos negativos da falta de energia elétrica devem ser ainda maiores, já que não entraram na conta todos os prejuízos causados pelas perdas de estoques, por exemplo, ou os custos fixos que se mantiveram mesmo sem as receitas. No limite, as perdas totais do varejo e dos serviços devem aumentar conforme esses cálculos forem feitos – e cuja recuperação pode levar meses.

Até essa terça-feira, mais de 250 mil imóveis estavam sem energia elétrica na cidade e na sua região metropolitana, segundo dados da concessionária ENEL. No sábado – dia de mais perdas de faturamento –, esse número chegou a 1,45 milhão de unidades.

O que fazer?

Dialogando desde sábado (12) com autoridades e com a ENEL SP para resolver a situação o mais rápido possível, a FecomercioSP orienta que todos os afetados pela interrupção do fornecimento abram um chamado junto à distribuidora e registrem formalmente a reclamação antes de procurar as vias judiciais.

Além de servir como documento oficial da queixa, em uma eventual ação jurídica, a via administrativa pode fornecer respostas mais rápidas. Sem contar que os dados do atendimento devem ser usados, depois, para melhorar o serviço.

No caso de panes em aparelhos eletroeletrônicos causadas pela interrupção da energia, por exemplo, as regras estabelecidas pela Agência Nacional de Energia Elétrica (ANEEL) preveem que a distribuidora do serviço – no caso, a ENEL SP – deve disponibilizar canais de atendimento aos consumidores para solucionar os problemas.

Se o atendimento da ENEL SP não tiver retorno, vale ainda reclamar junto à ouvidoria da empresa e, então, na falta de uma resolução da empresa, procurar a ANEEL com o número do protocolo da reclamação inicial em mãos.

Se, mesmo assim, nenhum canal funcionar, a solução, então, pode ser um órgão de defesa do consumidor – notadamente o Procon. Vale lembrar que, pela lei, quando o fornecimento de energia é interrompido por mais de 24 horas em áreas urbanas e 48 horas em regiões rurais, são Procons locais que intermedeiam as solicitações de indenizações por danos econômicos, por exemplo.

Nesse sentido, é importante ressaltar que os pedidos de ressarcimento – tanto pela via administrativa quanto judicial – devem ser acompanhados de provas dos danos apontados, como fotografias, registros, documentos, relatórios de perda de receitas etc.

Crise inaceitável

A Federação ressalta outra vez que é inaceitável ver a maior metrópole do Brasil e uma das maiores do mundo sofrer com cortes tão abruptos e amplos de energia elétrica. Da mesma forma, quanto episódios como esse acontecem, a cidade não pode ficar tanto tempo às escuras. Além das perdas econômicas, que impactam na dinâmica da economia do País, os efeitos são perversos para a população em geral.

BRASÍLIA/DF - O ministro de Minas e Energia, Alexandre Silveira, descartou nesta quarta-feira (16) a retomada do horário de verão ainda este ano.

O governo vai avaliar, nos próximos meses, se é o caso de retomar a medida a partir de 2025.

"Nós hoje, na última reunião com o ONS [Operador Nacional do Setor Elétrico], chegamos à conclusão de que não há necessidade de decretação do horário de verão para este período, para este verão", declarou Silveira.

"Nós temos a segurança energética assegurada, há o início de um processo de restabelecimento ainda muito modesto da nossa condição hídrica. Temos condições de chegar depois do verão em condição de avaliar, sim, a volta dessa política em 2025", prosseguiu.

"É importante que ele [horário de verão] seja sempre considerado, ele não pode ser fruto de uma avaliação apenas dogmática ou de cunho político. É uma política que tem reflexos tanto positivos quanto negativos no setor elétrico e na economia, portanto, deve sempre estar na mesa para uma avaliação precisa do governo federal", informou.

Apesar da recomendação do Comitê de Monitoramento do Setor Elétrico (CMSE), em setembro, a pasta avalia que houve melhora no cenário das chuvas e dos reservatórios de hidrelétricas, evitando o adiantamento dos relógios ainda em 2024.

Caso a medida fosse adotada ainda neste ano, haveria pouco tempo para que setores importantes da economia – como a aviação, por exemplo – adequassem suas operações.

Na época em que estava em vigor, o horário de verão costumava ser implementado entre outubro/novembro e fevereiro/março de cada ano.

No caso deste ano, o horário de verão só poderia ser implementado este ano em novembro. Isso impediria o aproveitamento do pico de custo-benefício da medida — que ocorre entre outubro e meados de dezembro.

Entenda a medida

Segundo o ONS, o horário de verão ajuda a aumentar o aproveitamento das fontes de energia solar e eólica, além de reduzir a demanda máxima em até 2,9%.

Desde a sua adoção, que passou a ser anual a partir de 1985, o horário de verão tem a intenção de promover uma economia no consumo de energia, uma vez que as pessoas teriam mais tempo de luz natural.

No entanto, por conta da mudança de comportamento da sociedade, a medida foi deixando de ser eficaz. Até que, em 2019, o então presidente Jair Bolsonaro (PL) suspendeu o adiantamento dos relógios.

A medida volta à tona em 2024 não por sua eficácia para economizar energia, mas por ser uma alternativa de aproveitamento da geração de energia solar, reduzindo o acionamento de termelétricas – mais caras e poluentes.

? No início da noite, a geração de energia solar cai por causa da falta de sol. Mais tarde, durante a madrugada, a geração eólica sobe porque há maior incidência de ventos.

? No intervalo entre a queda da solar e o aumento da eólica, há um pico de consumo que precisa ser suprido por energia hidrelétrica ou térmica.

Com as medidas para poupar os reservatórios das usinas hidrelétricas, por causa da seca, é necessário acionar mais termelétricas para atender ao pico de consumo.

Ao adotar o horário de verão, o pico de consumo é deslocado para o horário com mais geração solar, reduzindo a necessidade de complementar a geração com mais usinas térmicas.

Decreto anterior

A retomada do horário de verão depende da revogação de um decreto do governo de Jair Bolsonaro (PL) que, em 2019, encerrou o horário de verão. A medida já era avaliada no governo de Michel Temer (MDB).

Na ocasião, o governo afirmou que o adiantamento dos relógios em uma hora por conta de mudanças no padrão de consumo de energia e de avanços tecnológicos, que alteraram o pico de consumo de energia.

A suspensão do horário de verão resistiu inclusive à crise hídrica de 2021. Na época, o governo chegou a estudar a retomada da política, solicitando um parecer do ONS.

g1

SÃO PAULO/SP - A partir de 1º de novembro, os mutuários que financiarem imóveis pela Caixa Econômica Federal terão de pagar entrada maior e financiar um percentual mais baixo do imóvel. O banco aumentou as restrições para a concessão de crédito para imóveis pelo Sistema Brasileiro de Poupança e Empréstimo (SBPE), que financia imóveis com recursos da caderneta de poupança.

Para quem financiar imóvel pelo sistema de amortização constante (SAC), em que a prestação cai ao longo do tempo, a entrada subirá de 20% para 30% do valor do imóvel. Pelo sistema Price, com parcelas fixas, o valor aumentará de 30% para 50%. A Caixa só liberará o crédito a quem não tiver outro financiamento habitacional ativo com o banco.

O valor máximo de avaliação dos imóveis pelo SBPE será limitado a R$ 1,5 milhão em todas as modalidades do sistema. Atualmente, o crédito pelo Sistema Financeiro da Habitação (SFH), com juros mais baixos, é restrito a imóveis de R$ 1,5 milhão, mas as linhas do Sistema Financeiro Imobiliário (SFI) não têm teto de valor do imóvel.

Segundo a Caixa, as mudanças se aplicam a futuros financiamentos e não afetarão as unidades habitacionais de empreendimentos financiados pelo banco. Nesse caso, em que o banco financia diretamente a construção, as condições atuais serão mantidas. A instituição financeira concentra 70% do financiamento imobiliário brasileiro e 48,3% das contratações do SBPE.

Em nota, o banco justificou as restrições porque a carteira de crédito habitacional do banco deve superar o orçamento aprovado para 2024. Até setembro, a Caixa concedeu R$ 175 bilhões de crédito imobiliário, alta de 28,6% em relação ao mesmo período do ano passado. Ao todo, foram 627 mil financiamentos de imóveis. No SBPE, o banco concedeu R$ 63,5 bilhões nos nove primeiros meses do ano.

“A Caixa estuda constantemente medidas que visam ampliar o atendimento da demanda excedente de financiamentos habitacionais, inclusive participando de discussões junto ao mercado e ao governo, com o objetivo de buscar novas soluções que permitam expansão do crédito imobiliário no país, não somente pela Caixa, mas também pelos demais agentes do mercado”, explicou o banco em nota oficial.

Falta de recursos

O aperto na concessão de crédito habitacional decorre do maior volume de saques na caderneta de poupança e das maiores restrições para as Letras de Crédito Imobiliário (LCI), aprovado no início do ano. Caso não limitasse o crédito, a Caixa teria de aumentar os juros.

Segundo o Banco Central (BC), a caderneta de poupança registrou o maior volume de saques líquidos do ano em setembro, com os correntistas retirando R$ 7,1 bilhões a mais do que depositaram. Esse também foi o terceiro mês seguido de retiradas. Outro fator que contribuiu para a limitação do crédito foi o aumento da demanda pelas linhas da Caixa, em meio à elevação das taxas nos bancos privados. Ainda não está claro se as mudanças serão revertidas em 2025, quando o banco tiver novo orçamento para crédito habitacional, ou se parte das medidas se tornarão definitivas no próximo ano.

WELLTON MÁXIMO - REPÓRTER DA AGÊNCIA BRASIL

EUA - O Bank of America (BofA) teve lucro líquido de US$ 6,9 bilhões no terceiro trimestre de 2024, 12% menor do que o ganho de US$ 7,8 bilhões apurado em igual período do ano passado, segundo balanço divulgado na terça-feira. O lucro por ação do banco americano entre julho e setembro foi de US$ 0,81, acima da projeção de analistas consultados pela FactSet, de US$ 0,76.

A receita do BofA teve acréscimo anual de 1% no trimestre, a US$ 25,3 bilhões, superando levemente o consenso da FactSet, de US$ 25,25 bilhões.

Apenas a receita com juros diminuiu 3%, a US$ 14 bilhões, conforme “custos de depósito contrabalançaram juros elevados e crescimento nos empréstimos”.

Já as provisões para eventuais perdas com crédito somaram US$ 1,5 bilhão, ante US$ 1,2 bilhão um ano antes.

BRASÍLIA/DF - O vice-presidente e ministro do Desenvolvimento, Indústria, Comércio e Serviços, Geraldo Alckmin (PSB), citou a possibilidade de veto às casas de apostas no Brasil, caso a regulamentação do setor não surta efeito. "Se o resultado da legalização das bets não for bom, elas devem ser proibidas", disse Alckmin, em entrevista ao programa Roda Viva, da TV Cultura, nesta segunda-feira.

Segundo o vice-presidente, o bom funcionamento das bets passa pela proibição do uso de cartão de crédito e da publicidade enganosa. "Celular e jogo é um perigo. A preocupação é com vício de jogo. O vício não é ganhar, é jogar", afirmou.

POR ESTADAO CONTEUDO

BRASÍLIA/DF - A Petrobras reduzirá o preço do gás natural para as distribuidoras em 1,41% a partir de novembro. O anúncio foi feito nesta segunda-feira (14), no Rio de Janeiro, pelo diretor executivo de Transição Energética e Sustentabilidade da Petrobras, Maurício Tolmasquim, que destacou ainda a queda de 17% no preço do produto desde 2023.

Ele lembrou que o gás natural é uma parte importante da transição energética e afirmou que o governo e a Petrobras têm como objetivo preços competitivos para consumidores para ajudar na massificação do gás, um elemento importante do programa brasileiro porque emite menos que os outros combustíveis fosseis.

“Então, agora em novembro, acabei de ter essa informação, a gente vai reduzir em 1,41% o preço do gás por conta do câmbio pela cotação do Brent em relação ao trimestre anterior, lembrando que, desde 2023, já foram reduzidos de 17% do preço do gás desde janeiro de 2023, isso no governo Lula, mais de 1,41% agora neste trimestre. É uma mudança e um movimento importante”, disse, acrescentando que os contratos são trimestrais.

O anúncio foi feito durante café da manhã, nesta segunda-feira (14), com a presença da presidente da Petrobras, Magda Chambriard, e outros diretores da companhia.

Diversificação maior

Tolmasquim informou, ainda, que a diretoria da companhia aprovou agora em outubro novas ofertas de contratos de gás de distribuidoras com uma diversificação maior.

“As distribuidoras podem fazer um tipo de contrato jogando com flexibilidade, prazos, início de fornecimento, local de entrada e indexador. Jogando com essas variáveis a gente tinha 20 possibilidades de combinação de contratos anteriormente. Esse novo pacote aprovado pela diretoria faz passar de 20 para 48 possibilidades para as distribuidoras”, detalhou.

Além do preço competitivo, o diretor considerou interessante a aprovação de um prêmio de incentivo à demanda. Nesse prêmio haverá um preço 10% inferior ao preço de referência para consumos que sejam acima do compromisso do cliente.

“Se o cliente tinha um valor para compromisso mínimo e ultrapassar o compromisso, tem que ter uma redução de 10% no preço de referência. Isso também vai nesse sentido da política de dar mais acesso ao gás”, revelou, destacando que a medida vale para as distribuidoras.

CRISTINA INDIO DO BRASIL - REPÓRTER DA AGÊNCIA BRASIL

Diante do potencial da cultura no Brasil, principalmente como alternativa na rotação, AgTech Sima amplia atuação com ferramentas que ajudam no controle de pragas e doenças

SÃO PAULO/SP - Conhecido por sua versatilidade, o amendoim a cada ano ganha mais espaço no campo. Podendo ser consumido cru ou cozido, é também um produto muito utilizado como matéria-prima de doces, bolos, bebidas e sorvetes. Além disso, a extração de seu óleo pode ser destinada às indústrias para a fabricação, por exemplo de vernizes, óleos, lubrificantes, cosméticos, tintas, inseticidas, entre outros.

Além de ser um insumo importante para a indústria, o cultivo de amendoim também ganha a cada ano protagonismo. Se destacando como opção na rotação de culturas, principalmente em áreas de reforma de cana-de-açúcar. Podendo ser mais opção de fonte de renda aos produtores, ele também contribui com o solo, deixando-o mais rico em nitrogênio, importante nutriente para o desenvolvimento das lavouras, reduzindo por exemplo, o custo com a adição de fertilizantes minerais.

Apesar de ocupar o 12º lugar na produção mundial da cultura, segundo dados do Departamento de Agricultura dos Estados Unidos (USDA), o Brasil mantém o primeiro lugar nas exportações de óleo, com 86 mil toneladas. A safra atual, está estimada em 248,2 mil hectares, sendo a segunda maior área desde do início da série histórica levantada pela Conab e a produção nacional deve totalizar 758 mil toneladas. São Paulo é o principal produtor com participação de 80% no total, seguido por Mato Grosso do Sul, com 11%. Entretanto, o cultivo avança em Mato Grosso, Goiás, Minas Gerais e Paraná.

Diante deste enorme potencial, a AGTech Sima - Sistema integrado de monitoramento agrícola está ampliando a atuação na cultura com o objetivo de ajudar os produtores a serem ainda mais eficientes. De acordo com Felipe de Carvalho, coordenador da empresa no Brasil, com o auxílio de tecnologias de monitoramento, a área plantada e a produtividade podem crescer ainda mais. “Essa é uma cultura com grande potencial e vamos avançar o nosso Market share de 15% nesse mercado nos próximos meses. Já atendemos grandes grupos no Brasil e a estratégia é ampliar ainda mais”, destacou.

Precisão no monitoramento

A tecnologia da AgTech ganha espaço no campo por ser uma ferramenta simples, completa e inteligente que possibilita realizar o controle e monitoramento da lavoura de forma georreferenciada, desde o plantio até a colheita. De acordo com Carvalho, no caso específico do amendoim, a ferramenta tem ajudado produtores principalmente na identificação com precisão de doenças, com destaque para a Mancha preta ou Pinta preta, presente nas principais regiões produtoras do país. Sua ação causa redução da área foliar e queda prematura das folhas, podendo gerar perdas superiores a 50% na produtividade.

Causada pelo fungo Cercosporidium personatum, os sintomas dessa doença são representados por lesões pretas circulares, as quais se tornam visíveis aproximadamente após 40 a 45 dias da emergência inicial das plantas. Epidemias dela são favorecidas por períodos prolongados de molhamento foliar (igual ou superior a 10h) e temperaturas entre 20ºC e 26°C.

O patógeno responsável pela ocorrência da mancha preta sobrevive em restos culturais e se dispersa através do vento, porém a dispersão desse fungo é mais rápida, fato esse que torna essa doença mais agressiva quando comparada com a mancha marrom. “No Estado de São Paulo, por exemplo, a mancha preta tem se mostrado predominante e a mais severa entre as doenças foliares do amendoim, por isso, o monitoramento se torna fundamental” diz Carvalho.

A ferramenta da Sima conta também com algumas funções inteligentes. Uma delas é que sua tecnologia permite por meio de uma simples fotografia, identificar o percentual do grau de severidade de doenças. “Desta forma, o produtor pode agir rapidamente evitando prejuízos maiores. Além disso, com poucos cliques é possível fazer o registro de um grande volume de informação com qualidade, reduzindo as necessidades de visitas ao campo”, reforçou o profissional.

Dicas de Controle

Para o controle da pinta preta, após a identificação, o produtor deve avaliar o grau de severidade. Uma recomendação é retirar os restos de cultura infectados ou contaminados do campo e enterrá-los por aração profunda no próprio campo. Outra dica é antecipar ou retardar a data da semeadura, visando evitar períodos climáticos favoráveis ao desenvolvimento do patógeno.

A doença é controlada seguindo um programa de pulverizações fungicidas a partir de 30-40 após a semeadura e aplicados a cada 14 dias, até 14 - 21 dias antes da colheita. “A nossa tecnologia está pronta e adaptada para ser uma importante aliada do produtor de amendoim. Com o controle eficiente das pragas e doenças a fazenda conseguirá ampliar sua produtividade e consequentemente vai melhorar a sua rentabilidade”, finalizou o coordenador.

Sobre

SIMA é uma AgTech que surgiu em 2014 na Argentina com o objetivo de oferecer aos produtores uma plataforma simples, completa e inteligente para monitorar, controlar e analisar dados. Hoje a empresa está presente em 8 países da América Latina e possui mais de oito milhões de hectares monitorados. Mais informações em: https://www.sima.ag/pt.

SÃO PAULO/SP - A nova edição do Boletim de Mercado de Trabalho do Instituto de Pesquisa Econômica Aplicada (Ipea), divulgada nesta semana, consolida indicadores que comprovam as melhorias no mercado de trabalho brasileiro. Com base em dados do Instituto Brasileiro de Geografia e Estatística (IBGE), o Ipea ressalta que a força de trabalho e a população ocupada estão nos maiores níveis registrados desde o início da série histórica da PNAD Contínua em 2012.

No segundo trimestre deste ano, a força de trabalho atingiu 109,4 milhões de pessoas, com 101,8 milhões de população ocupada. No terceiro trimestre, esse indicador bateu novo recorde, chegando a 102,5 milhões de pessoas ocupadas no Brasil.

Com foco no segundo trimestre, os pesquisadores do Ipea destacam que o emprego formal também apresentou crescimento, com uma alta de 4,0% em relação ao segundo trimestre de 2023. O Novo Caged registrou a criação de 1,7 milhão de novas vagas com carteira assinada, representando um aumento de 3,8% no período.

Setores

A taxa de desocupação, segundo a pesquisa, atingiu seu menor nível desde o quarto trimestre de 2014, caindo para 6,9%. A taxa de desemprego de longo prazo também caiu (-1,5 pontos percentuais), e houve uma pequena redução no desalento (-0,4 pontos percentuais).

De acordo com o Ipea, as quedas foram significativas em diversas categorias e, exceto no recorte por gênero, as reduções no desemprego contribuíram para a diminuição das desigualdades dentro de cada grupo.

Entre os setores da economia, destacaram-se os de transporte, informática e serviços pessoais. O crescimento do emprego formal foi observado na maioria dos setores, com exceção da agropecuária, dos serviços domésticos e do setor de utilidade pública.

A renda média também cresceu no segundo trimestre de 2024 em comparação ao mesmo período do ano anterior, com um aumento real de 5,8%, encerrando o trimestre em R$ 3.214.

A massa salarial real registrou um crescimento expressivo de 9,2% em termos interanuais, atingindo R$ 322,6 bilhões, significando um acréscimo de R$ 27 bilhões em relação ao primeiro trimestre de 2023.

Desafios

Apesar dos avanços, os pesquisadores do Ipea alertam para alguns desafios. De acordo com nota divulgada pelo instituto, a estabilidade das taxas de subocupação e de participação da força de trabalho nos últimos trimestres são motivos de preocupação.

"É crucial entender por que o número de inativos permanece elevado, totalizando 66,7 milhões de pessoas fora da força de trabalho. Entre elas, 3,2 milhões desistiram de procurar emprego devido ao desalento – um grupo que deveria ser prioridade para a reintegração ao mercado de trabalho", aponta o estudo.

Os pesquisadores também destacam a necessidade de investigar mais profundamente as causas desse desalento e de investir em políticas eficazes para atrair essa parcela da população para oportunidades produtivas.

Outro ponto de preocupação do Ipea é o setor agropecuário, que registrou sua nona redução consecutiva na população ocupada. Além disso, problemas estruturais continuam a impactar o mercado de trabalho, com muitos trabalhadores ainda presos a empregos informais, sem acesso a proteções sociais e trabalhistas.

As desigualdades regionais, de gênero, raça, idade e escolaridade, tanto em termos de oportunidades de inclusão produtiva quanto de rendimento médio mensal, seguem como desafios críticos.

O encontro, totalmente online e gratuito, busca propor reflexões sobre o tema e levar aos participantes as principais tendências locais e globais

SÃO PAULO/SP - A discussão sobre ética e sustentabilidade nas organizações está se tornando cada vez mais relevante, chamando a atenção de diferentes setores da sociedade. No Conselho Regional de Administração de São Paulo - CRA-SP, esses temas têm sido abordados com periodicidade em diversos eventos e produções de conteúdo.

Objeto de estudo do Grupo de Excelência em Ética e Sustentabilidade - GEES do Conselho, que completa 22 anos de atividades em 2024, o tema também será discutido durante a IX Jornada de Ética nos Negócios e Sustentabilidade, que acontecerá dia 15 de outubro, das 13h30 às 18h25.

Entre os assuntos constantes da programação do evento estão a liderança e a cultura nas organizações, a atuação do administrador no processo de sustentabilidade, os riscos e as oportunidades diante da avalanche tecnológica, além dos aspectos subestimados pelas organizações.

Para falar sobre eles, a jornada receberá Aron Zylberman, professor de responsabilidade socioambiental e ética empresarial e diretor-executivo dos institutos Cyrela e CCP; Ailton Luiz Esperandio, consultor organizacional e professor universitário; Elubian Sanchez, empresária e coordenadora da pós em IFRS, soft skills e TCC na FECAP; Germano Julio Badi, coordenador do GEES; João Paulo Lopez, consultor empresarial e professor; e Maria Cecília Coutinho, autora de livros e professora de ética empresarial.

De acordo com o Adm. Germano Julio Badi, coordenador do GEES, a jornada tem o intuito de promover a reflexão e a ação para os profissionais da área. “Do nosso ponto de vista, o administrador tem um papel fundamental no processo de sustentabilidade das organizações pois possui formação e características únicas para ser um catalisador do processo, coordenador e gestor contribuindo assim para o sucesso da empreitada”, conta.

O evento, gratuito, acontecerá de maneira inteiramente online e será transmitido ao vivo pelo Canal A Serviço da Administração, no YouTube. A realização acontece em apoio ao Global Ethics Day - GED 2024, instituído pelo Carnegie Council for Ethics in International Affairs, que tem como proposta conscientizar as organizações e a sociedade sobre a importância da ética em diversas esferas da vida, incluindo os negócios.

Os participantes do webinar terão direito a certificado desde que cumpram duas etapas: inscrição prévia na página do evento e a solicitação durante a transmissão ao vivo, por meio de um link disponível no chat do YouTube.

Serviço

IX Jornada de Ética nos Negócios e Sustentabilidade

Data: 15 de outubro de 2024, terça-feira

Horário: das 13h30 às 18h25

Informações e Inscrições: https://crasp.gov.br/crasp//

Sobre o Grupo de Excelência em Ética e Sustentabilidade - GEES: Fundado em 2002, o grupo busca, por meio de suas criações e difusões, abordar a ética e a sustentabilidade, até de forma correlata, com vistas a oferecer ao administrador reflexões sobre o tema que possam ser de fato aplicadas na realidade corporativa.

Sobre o CRA-SP: O Conselho Regional de Administração de São Paulo – CRA-SP é uma autarquia federal, criada em 1968 (três anos após a regulamentação da profissão de Administrador) que atualmente reúne cerca de 7 mil empresas e 60 mil profissionais registrados. Embora suas principais funções sejam o registro e a fiscalização do exercício profissional nas áreas da Administração, o CRA-SP tornou-se referência na qualificação de profissionais, ao disponibilizar, de forma gratuita, palestras e eventos em um ambiente onde o conhecimento é tratado como uma poderosa ferramenta, capaz de promover profundas mudanças sociais. Atualmente, o CRA-SP é presidido pelo Adm. Alberto Whitaker.

SÃO PAULO/SP - A Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), por meio da Diretoria de Relações Institucionais (DRI) e da Diretoria de Economia e Inovação (DEIN), apresentou na sexta-feira (4) um estudo sobre as apostas on-line (bets) ao Ministério da Justiça e Segurança Pública (MJSP).

Durante a reunião com a secretária de Direitos Digitais do MJSP, Lílian Cintra de Melo, a diretora da DRI, Nara de Deus, e o chefe-economista da DEIN, Felipe Tavares, expuseram os resultados do estudo e destacaram a crescente preocupação da CNC com o avanço descontrolado das apostas on-line no Brasil.

De acordo com a pesquisa, mais de 1,3 milhão de brasileiros estão inadimplentes devido às apostas em cassinos virtuais. Os apostadores já gastaram cerca de R$ 68 bilhões em jogos, e o estudo da CNC estima que o comércio enfrenta um prejuízo anual de R$ 117 bilhões em decorrência desse cenário.

Confira o estudo completo em https://portaldocomercio.org.br/publicacoes_posts/estudo-do-impacto-economico-das-bets/

Setor varejista

Em resposta a esse impacto, a CNC revisou para baixo a projeção de crescimento do setor varejista em 2024, de 2,2% para 2,1%. Essa revisão reflete o efeito negativo das apostas on-line, que têm comprometido a renda das famílias, redirecionando o consumo de bens e serviços essenciais para os jogos de azar.

Na semana anterior, Nara de Deus participou de reuniões no Congresso Nacional e nos ministérios com o objetivo de sensibilizar os parlamentares e as autoridades do poder Executivo sobre os impactos dos cassinos virtuais nas famílias brasileiras.

Fonte: https://portaldocomercio.org.br/